谷燕西:银行与证券业将以 DeFi 的方式融合

原文标题:《从 DeFi 看银行业务与证券业务的融合趋势》

撰文:谷燕西,美国力研咨询公司创始人、区块链和加密数字资产行业的研究和从业者

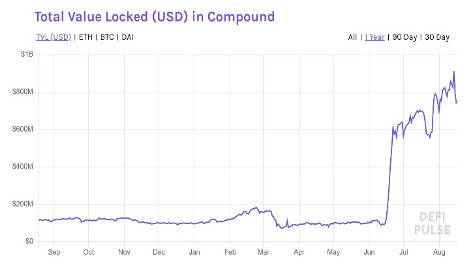

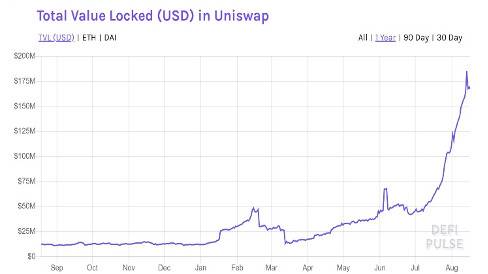

自 6 月份以来,DeFi 中的两个最有代表性的应用的 Compound 和 Uniswap 中锁定的数字资产出现了快速的增长(见图一和图二)。这两个 DeFi 应用最近受到市场如此高度的欢迎,它对我们有什么样的启示呢 ?

图一

图一

图二

图二

Compound 是一个抵押贷款应用。任何有闲置的数字资产的用户都可以将其闲置资产放到 Compound 的池中供别的用户借贷。借贷者需要抵押其所拥有另外一种资产来借出他希望获得的数字资产。Compound 根据事先确定好的规则来自动监控所抵押的资产。当所抵押的资产的市值降到临界点时,Compound 智能合约就会自动向用户发出补仓通知。如果用户未能及时补仓,Compound 就会自动执行合约将所抵押的资产卖出,以防止出借人的资产的损失。以上的这个流程完全是基于智能合约中确定的规则自动执行,不需要任何人为干预。

我们从图一可以看出,在今年 6 月中旬之前,Compound 中所抵押的资产数量是一直稳定状态。自 6 月中旬以来,它出现了暴涨的趋势。这是因为 Compound 团队发行了这个 DeFi 应用的治理代币。任何在 Compound 中出借资产的用户以及借出资产的用户,都可以根据他们所锁定的资产数量以及所贷出的资产数量来获得这些治理代币。市场中的投机力量为了获得这些治理代币,因此就将大量的数字资产锁定在 Compound 之中。

Uniswap 是一个自动做市的应用。任何用户都可以在以太坊上采用 Uniswap 在任意两种数字资产之间建立交易对并提供最初的流动性。其它任何用户都可以针对这个交易对资产池进行交易。每次交易所需支付的佣金又返回到这个流动性池中。交易量越多,这个流动性池所产生的收益会也就越多。在这个初始流动性池建立之后,其它的用户也可以继续向这个流动性池提供更多的资产流动性。如果一些提供者收回其提供的资产,那么他就能够依据其所提供的流动性在总流量中所占的比例获得这个流动性池所赚取的相应的佣金收入。

我们从图二可以看出,Uniswap 同样在 6 月开始出现了爆发性的增长。我认为一个主要原因就是因为 Compound 中所产生的流动资产的数量的增加,导致更多的数字资产流入到 Uniswap 当中。投机者通过提供流动性来获取利息收入。显然从 Uniswap 中赚取的利息会超出将资产抵押在 Compound 中所获得的利息收入。因此市场中的大量的投机资金就开始在这两个 DeFi 应用中进行套利。

从以上两个 DeFi 应用的迅速增长,我们可以看到未来的数字金融生态中很可能出现的业务场景。未来的数字金融生态一定是基于分布式记账技术的。在这样的金融市场基础设施之上,会有更多种 DeFi 应用开发出来。现在的 Compound 和 Uniswap 都是在以太坊上开发运行出来的。同样,未来的各种 DeFi 应用都会在同一个区块链上开发出来,而且应用之间彼此互相影响。

在目前的金融市场当中,借贷业务既可以在银行市场中发生,也可以在证券行业中发生。由于两个市场在不同的系统的支持之上运行,因此用户无法高效地使用其资产。同样,交易业务同样也在银行市场和证券市场中进行。但它们交易的通常是不同的金融产品。总之,借贷业务和交易业务目前同时在银行业和证券行业中进行。

在未来的数字金融生态当中,所有金融业务都在同样一个金融市场基础设施之上进行。用户就可以在这个基础设施之上直接开展其借贷业务。同现在的 DeFi 应用不同的之处在于,未来将主要以数字货币作为基本的价值交易媒介。用户使用数字货币进行各种金融业务。因此主要的借贷方式应该是将其所拥有的数字资产,通过抵押的方式借贷出数字货币。但是这个借贷流程就可以采用 DeFi 的方式来完成。在借贷出数字货币之后,用户就可以直接将这些数字货币或用于支付转账或用于交易。

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:juu3644。

来源:链闻

来源:链闻