第40周链上数据:当前抛压处于年内低位;看涨Q4加密市场表现

原文标题:《抛压慢慢减小,支撑逐渐强劲!|WTR 10.07》

原文来源:WTR 研究院

本周回顾

本周从 9 月 30 日到 10 月 7 日,冰糖橙最高附近$65618,最低接近$59828,震荡幅度达到 8.6% 左右。

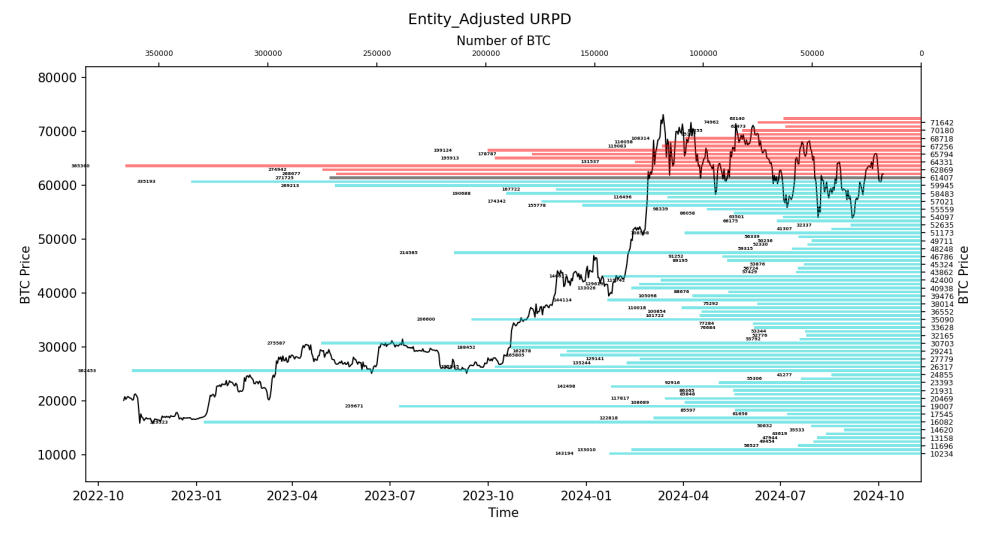

观察筹码分布图,在约 62000 附近有大量筹码成交,将有⼀定的支撑或压力。

• 分析:

1. 59000-63000 约 194 万枚;

2. 64000-68000 约 90 万枚;

• 短期内跌不破在 53000~57000 概率为 70%;

• 其中短期内涨不破 71000〜74000 的概率为 92%。

重要消息方面

经济消息方面

1. 拜登称正考虑制裁伊朗石油,油价回吐涨幅;

2. 两年期美债收益率涨 20 个基点,报 3.91%。美国非农就业报告发布后,美国银行和摩根⼤通将美联储 11 月降息幅度的预期减半;

3. 摩根⼤通:下调美联储 11 月降息幅度的预期至 25 个基点,之前预计 FOMC 会降息 50 个基点;

4. 非农数据表现惊艳 美联储 11 月降息 50 个基点的情景几乎完全被市场排除;

5. 美国 9 月非农就业人口增加 25.4 万人远超预期,失业率回落,薪资增长强劲;

6. 美国 9 月非农就业人口增加 25.4 万人,增幅创 3 月以来最大,且远超预期值 15 万人,前值由 14.2 万人修正为 15.9 万人;

7. 美国 9 月失业率意外降至 4.1%,预期为 4.2%,前值为 4.2%;

8. 10 月 6 日,据 CME「美联储观察」数据,美联储 11 月降息 25 个基点的概率为 97.4%,维持利率在 4.75%-5.00% 不变的概率为 2.6%。

加密生态消息方面

1. 据 Farside Investors 数据,美国比特币现货 ETF 自推出以来累计净流⼊ 185.3 亿美元;

2. QCP:仍对比特币 10 月的强劲表现保持乐观,本周四 CPI 数据将成为焦点;

3. 截至 10 月 6 日的这⼀周,NFT 交易量接近 8500 万美元,这是自今年 8 月底以来的最高水平;

4. 10 月 7 日,开发人员声称,新的以太坊改进提案 (EIP) 将使以太坊的出块时间缩短 33%,并提高数据容量⸺从而将整体吞吐量提高 50%;

5. 10 月 7 日,纽约数字投资集团(NYDIG)表示,尽管经历了「季节性疲软」的第三季度,比特币仍然是今年迄今为止表现最好的资产;

6. Coinbase⾼管:随着加密货币获两党更多的支持,Coinbase 加速与传统金融机构谈判;

长期洞察:用于观察我们长期境遇;牛市/熊市/结构性改变/中性状态

中期探查:用于分析我们目前处于什么阶段,在此阶段会持续多久,会面临什么情况

短期观测:用于分析短期市场状况;以及出现⼀些方向和在某前提下发生某种事件的可能性

长期洞察

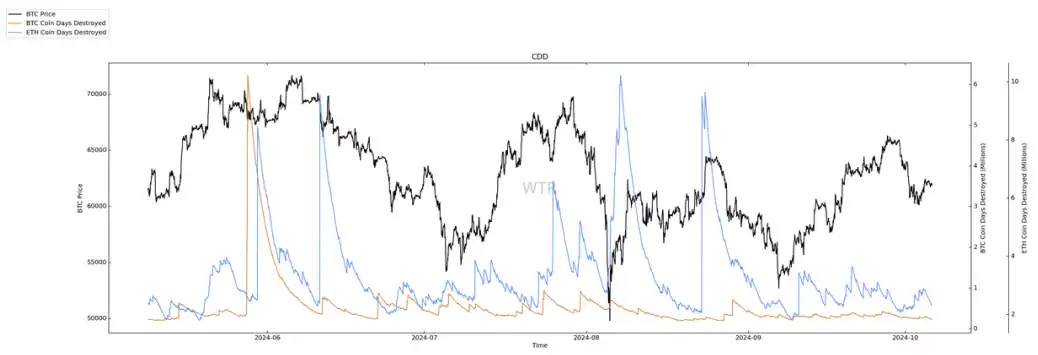

• 链上新增和销毁筹码

• 大额交易所净流入流出

• 长期参与者持有结构

• 现货总抛压

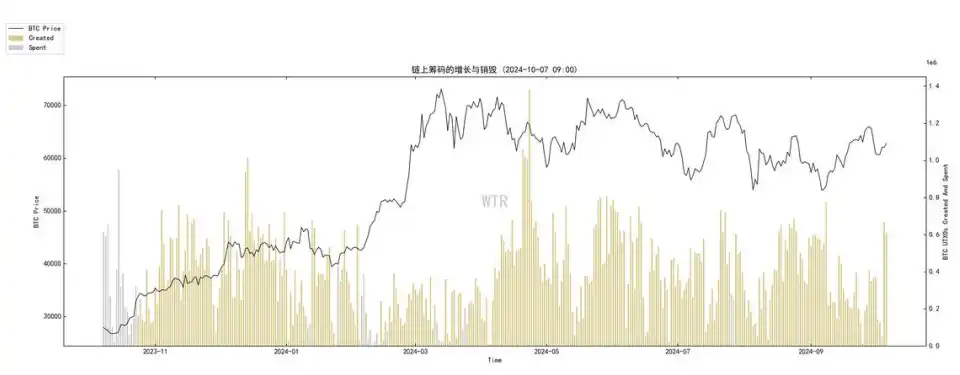

(下图 链上新增和销毁筹码)

链上新增筹码显示,市场目前有⼀定大额的新增筹码,这比过去几周来看都要乐观。这证明的市场有不少坚实的增长基础,基本面依然相对良好。

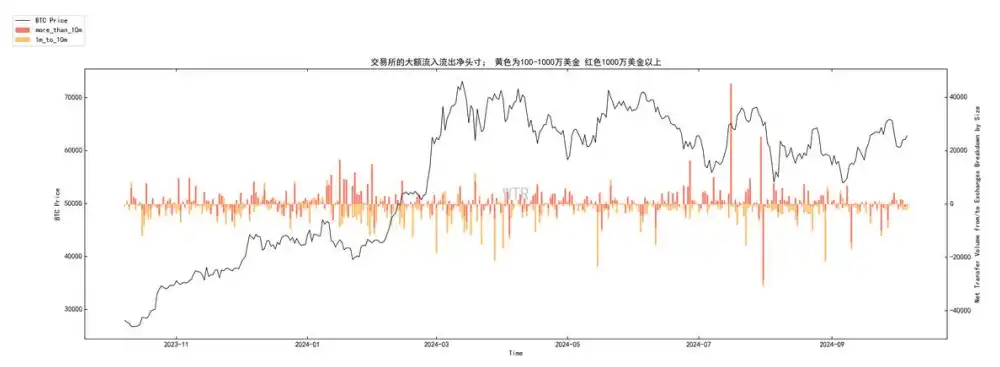

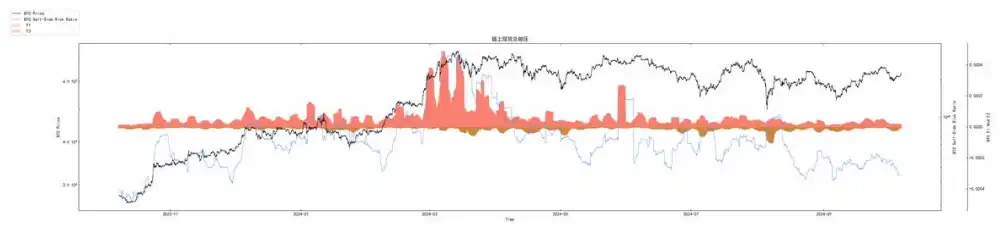

(下图 大额交易所净流入流出)

虽然近期没有太多的大额流出(购入意愿),但大额的抛压小了很多。市场的抛售压力开始衰竭。

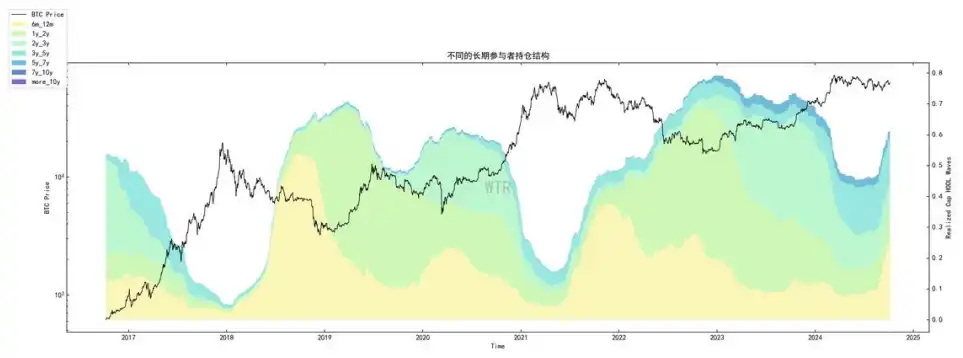

(下图 ⻓期参与者持有结构)

长期参与者目前总体的持仓比例结构已经达到 2020 年五月份的状况,回升至今年年初状况。

这意味着市场大部分被长期参与的占有,有着坚定的钻石手支持,支撑较为强烈,不容易造成市场巨大的坍塌。

(下图 现货总抛压)

现货总体抛压较小,目前处于今年低点。从这个阶段来看,和这个角度来看,目前还是相对较为安全的。

中期探查

• 网络情绪积极性

• 流动性供应量

• 增量模型

• 稳定与 BTC、ETH 市值比

• 长期、短期供应比例

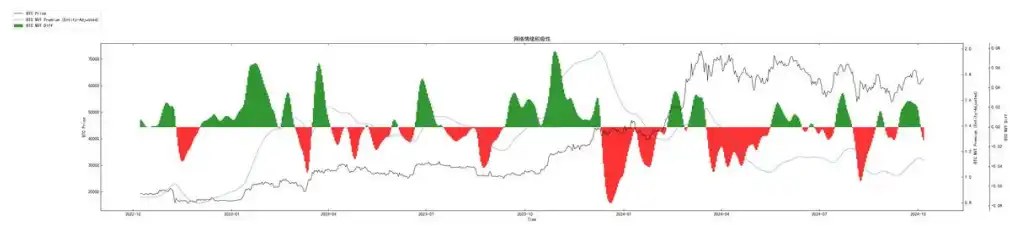

(下图 ⽹络情绪积极性)

网络情绪在⼀段时间的下降后,目前逐渐趋于平稳。

可能场内的情绪有慢慢恢复的迹象,也到达了⼀定的阈值。

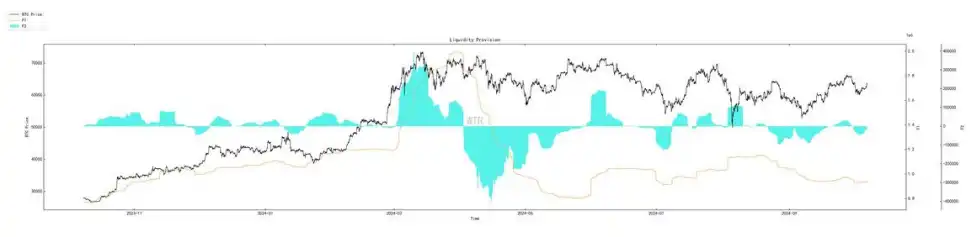

(下图 流动性供应量)

流动性的供应量在慢慢地修复过程中,当流动性上升时,市场可能有⽌跌效果。

目前市场可能具备适用性。

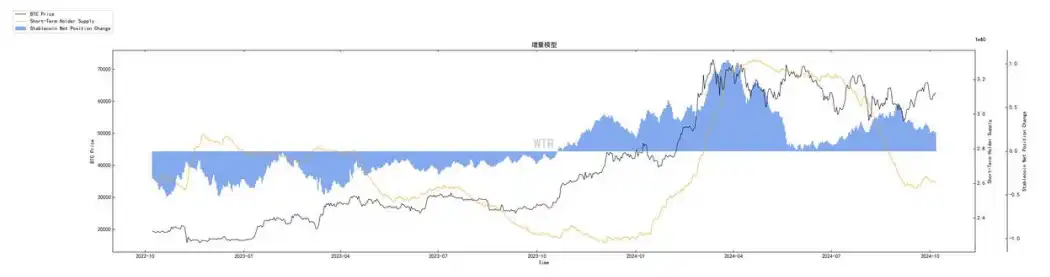

(下图 增量模型)

稳定币的供应量仍保持着⼀定的增长,购买力在持续增加。

短线资金的情绪可能有轻微下降的情况,可能市场的节奏不会过于迅猛,更偏向于震荡式修复的节奏。

(下图 稳定币与 BTC、ETH 市值⽐)

可能该数据在比率下降的过程中,可能会呈现市场上升的情况。同时,在市场走到低迷或反转前夕,可能市场关系会到底⼀定顶点。笼统的市值关系只是为了便于观察市场的宏观关系。目前处于轻微下降过程中。

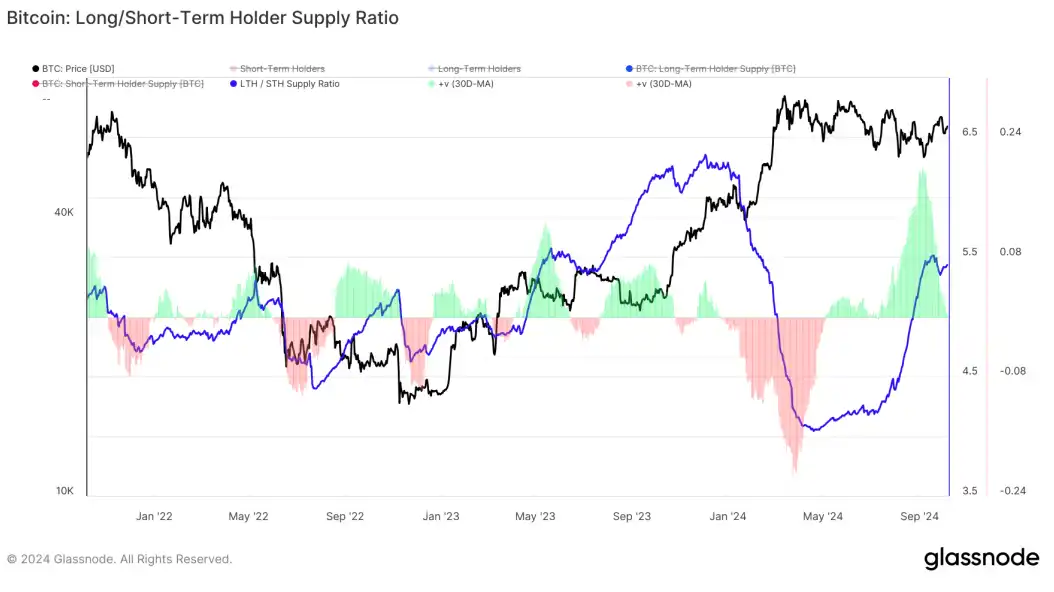

(下图 长期、短期供应⽐例)

蓝线:长期、短期供应比例

市场在内部链上交互中,存在着长期、短期筹码的供应比例关系。

当蓝线处于上升状态中,可能市场处于不稳定,或是长期积累的状态下。

若蓝线下降,市场可能正在买入,或是在底部形成支撑。

短期观测

• 衍生品风险系数

• 期权意向成交比

• 衍⽣品成交量

• 期权隐含波动率

• 盈利亏损转移量

• 新增地址和活跃地址

• 冰糖橙交易所净头寸

• 姨太交易所净头寸

• 高权重抛压

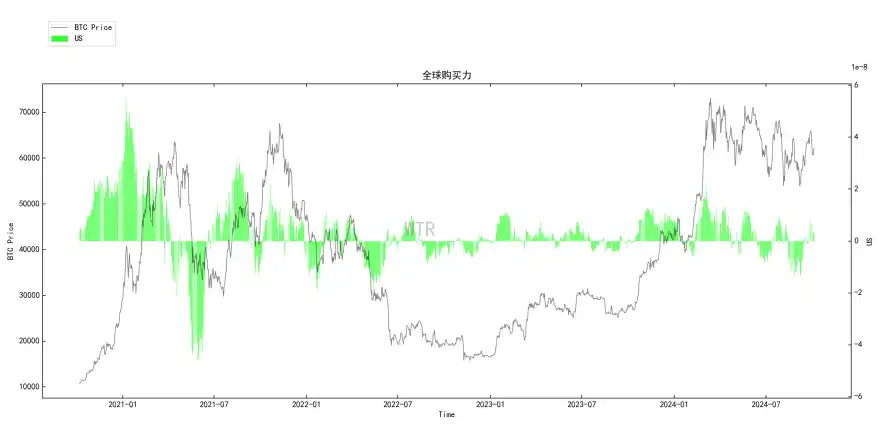

• 全球购买力状态

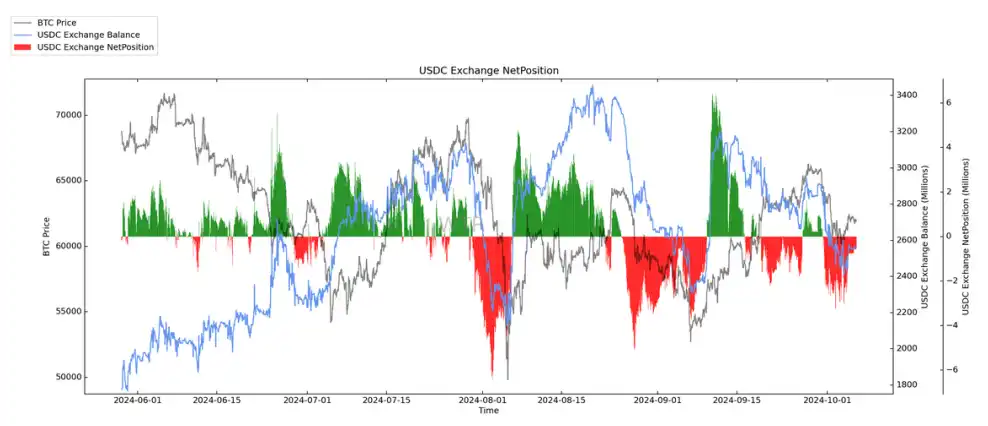

• 稳定币交易所净头寸

• 链下交易所数据

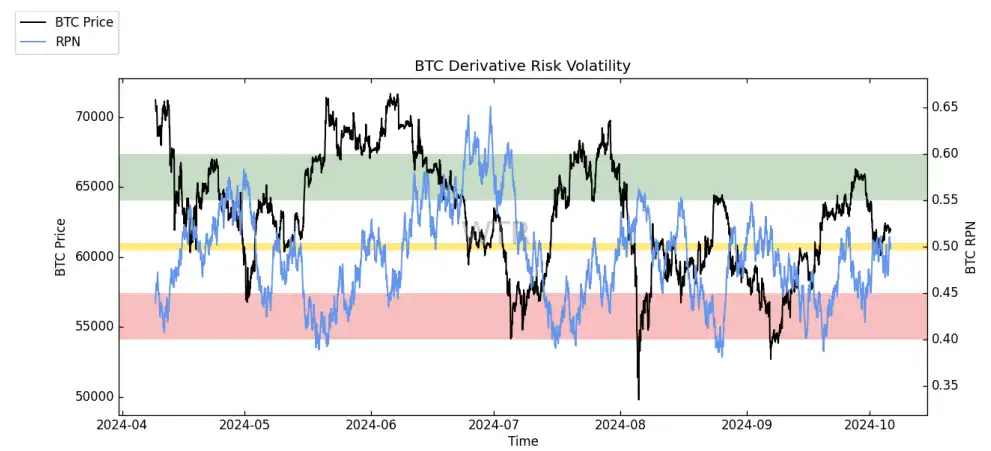

衍⽣品评级:风险系数进入中性区域,风险适中。

(下图 衍⽣品风险系数)

市场价格表现基本上与上周⼀致,风险系数触及红色区域后,价格随后回调到短期持有者成本线 (62K) 附近进行调整。单从风险系数来看,如本周预期在市场没有进⼀步抛压的情况下,仍会在当前价位附近进行调整。

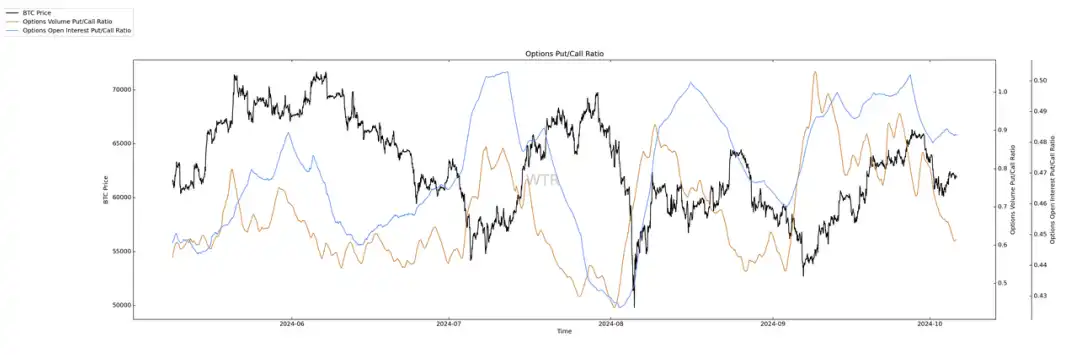

(下图 期权意向成交比)

期权成交量大量下降,看跌期权比例少量增加。

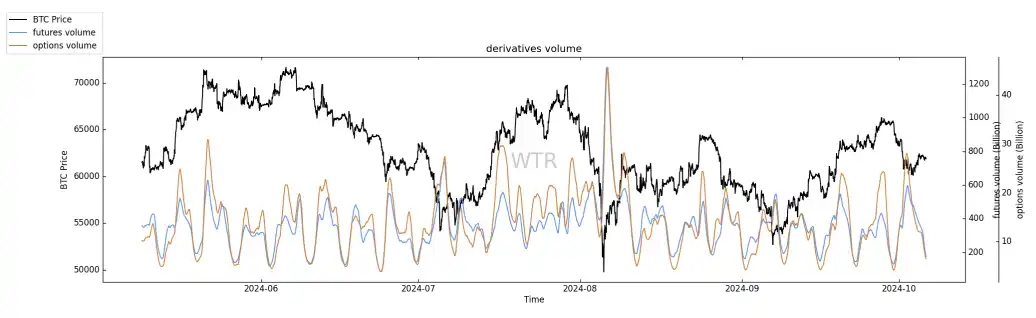

(下图 衍⽣品成交量)

市场轧空后衍生品成交量回到底部区域。

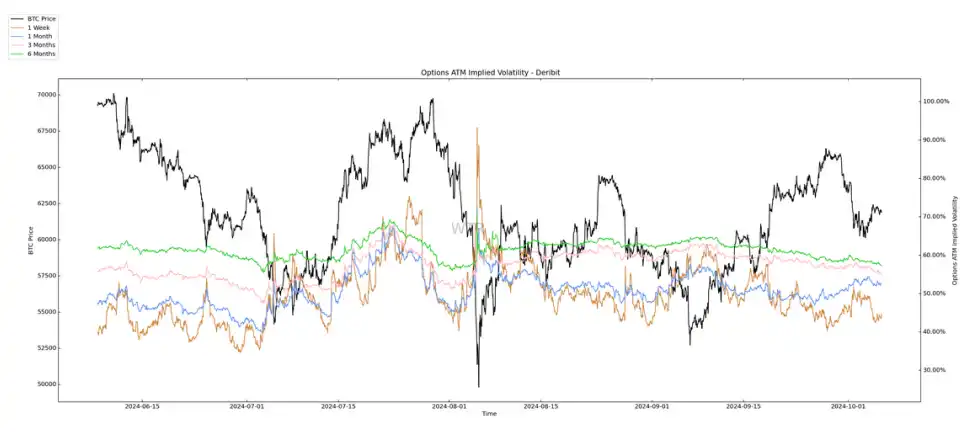

(下图 期权隐含波动率)

隐含波动率无太大变动。

情绪状态评级:中性

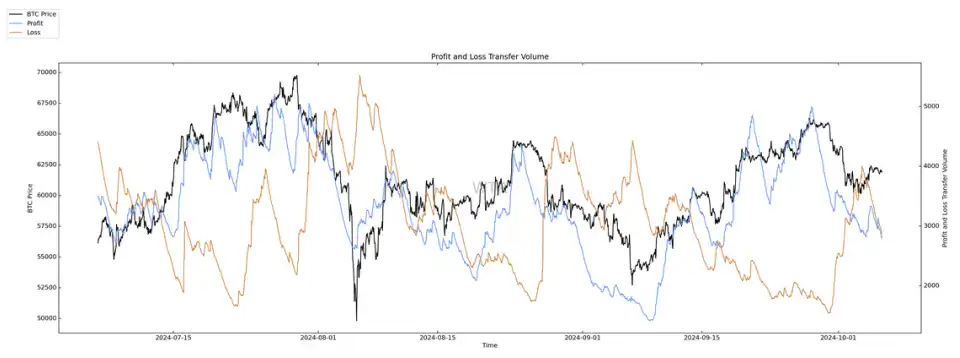

(下图 盈利亏损转移量)

当前市场缺少增量,所以在上周市场积极情绪 (蓝线) 触及短期极值后市场再次调整。另外恐慌情绪 (橙线) 并未因此激增,总体来看市场情绪仍处于中性,市场更偏向震荡。

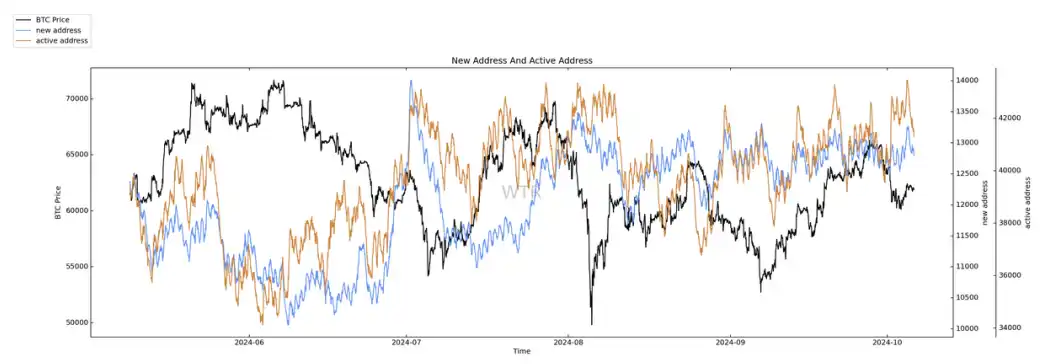

(下图 新增地址和活跃地址)

新增和活跃地址处于中高位水平。

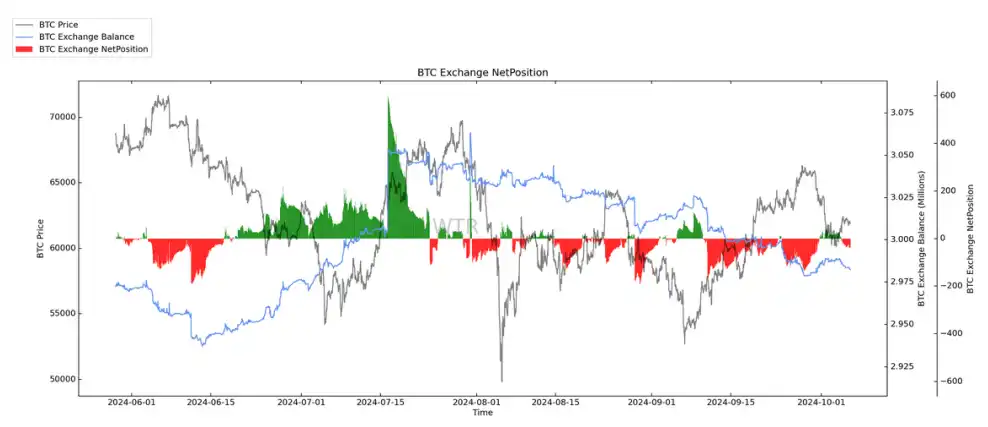

现货以及抛压结构评级:BTC 少量流出,ETH 流入累积。

(下图 冰糖橙交易所净头⼨)

BTC 少量流出。

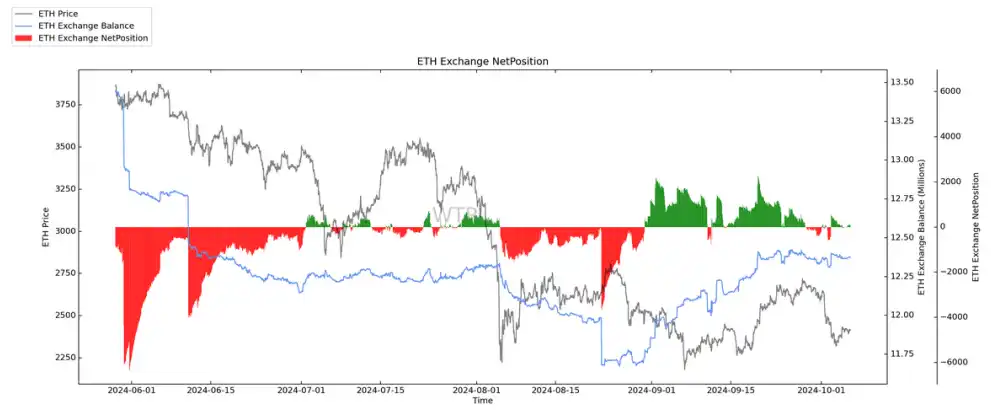

(下图 E 太交易所净头⼨)

ETH 流入累积。

(下图 ⾼权重抛压)

当前暂无高权重抛压。

购买力评级:全球购买力少量回升,稳定币购买力大量流失。

(下图 全球购买⼒状态)

相比于上周全球购买力有少量的流失,但总体来说购买力仍处于正值。

(下图 USDC 交易所净头⼨)

USDC 交易所净头寸大量流失。

链下交易数据评级:在 58000 有购买意愿;在 70000 有抛售意愿。

(下图 Coinbase 链下数据)

在 58000 附近价位有购买意愿;

在 70000 附近价位有抛售意愿。

(下图 Binance 链下数据)

在 58000,60000 附近价位有购买意愿;

在 70000 附近价位有抛售意愿。

(下图 Bitfinex 链下数据)

在 58000 附近价位有购买意愿;

在 66000~70000 附近价位有抛售意愿。

本周总结:

消息⾯总结:

1. 就业报告可能缓解市场对美国就业市场降温过快的担忧,并可能增加美联储决策者下月降息 25 个基点的可能性,此前美联储在 9 月会议上曾大幅降息。

2. 美联储主席鲍威尔上周重申,保护劳动力市场是美联储决定在 9 月份以更大幅度降息开启宽松周期的部分原因。

3. 鲍威尔和他的同事们认为,不需要进⼀步降温就能将通胀降至美联储 2% 的⽬标。

4. 在加密方面,整个期权的流动性来看,总体依然趋于看涨;

5. 其他综合方面,虽然上周表现不佳,但总体依然看涨第四季度加密市场表现。

链上⻓期洞察:

1. 新增筹码达到几周以来的第⼀次快速增长;

2. 大额交易所流入下降,抛售压力快速减小;

3. 长期参与者持仓比例达到 2020 年年中水平,与今年年初类似;

4. 现货总抛压较低,目前处于今年以来最低的阶段。

• 市场定调:

抛手压力消减,支撑逐渐强劲。

链上中期探查:

1. 网络情绪的下降幅度慢慢趋于平稳;

2. 流动性供应量轻微上升;

3. 短线资⾦轻微停滞,可能节奏会放慢;

4. 稳定币相对 BTC、ETH 的市值下降;

5. 场内的短期资金情绪未上升。

• 市场定调:

震荡、修复

可能场内的状态会相对比较缓慢,偏向于震荡,修复。

链上短期观测:

1. 风险系数进入中性区域,风险适中。

2. 新增活跃地址较处于中高位。

3. 市场情绪状态评级:中性。

4. 交易所净头寸整体呈现 BTC 少量流出,ETH 流入累积。

5. 全球购买力少量回升,稳定币购买力大量流失。

6. 链下交易数据显示在 58000 有购买意愿;在 70000 有抛售意愿。

7. 短期内跌不破在 53000~57000 概率为 70%;其中短期内涨不破 71000〜74000 的概率为 92%。

• 市场定调:短期市场可能仍会围绕短期持有者成本线 (62K) 附近震荡,当前价位附近仍有购买力在进⼀步累积筹码。市场情绪整体中性,下⼀段行情市场可能需要⼀个契机。

风险提示:以上均为市场讨论和探索,对投资不具有指向性意见;请谨慎看待和预防市场黑天鹅风险。

本文来自投稿,不代表 观点。

:

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:juu3644。

WatchToweR Crypto

WatchToweR Crypto