衍生品霸主降临,FTX积极布局,杠杆交易再添生力军

加密货币在2010年开始出现了体系性的现货交易系统,而彼时的加密货币无论是用户量还是资金体量上来看都是十分渺小的,与此同时当时的加密货币波动十分剧烈,所以对于当时持有现货的用户来说每天都是在坐行情的“过山车”。参照传统金融领域,从2013年开始以加密货币自身价值为基础,以对冲风险套利保值、以小博大为目的的加密货币衍生品玩法逐渐的展露锋芒。

从2017年开始,以太坊上发币潮盛行,而以ICO为工具使得加密货币体量不断扩充,市场情绪高涨。2017年并没有众多的传统机构入局同时加密货币还未成体系比如用户量以及资金量,所以我们完全可以认为相较于2020年牛市而言2017年的牛市充斥着投机的泡沫。

从传统金融的角度来看,泡沫的破裂并不是刺破直接整盘破裂,而是小泡沫逐渐的破裂使得市场逐渐的呈现出萎靡的态势,就比如2017年的泡沫一直到2018年年底才逐渐的消耗殆尽,最终呈现出2018年年底的大熊市,比特币跌至3000美金的谷底。

那么对于市场存量资金不足的情况下,用户想要满足自身资产金本位增长,仅仅靠现货交易不能满足需求,而市场上也只有衍生品玩法才能扛起大旗,满足用户的需求。2019年开始,衍生品玩法比如合约等的布局不断加速,2019年也成为了加密货币衍生品的元年,衍生品玩法逐渐形成了体系。BitMEX、火币、OKEx、币安以及FTX等国内外知名交易平台均先后布局创新型衍生品市场,而以FTX为代表的新兴衍生品平台不断的在老派衍生品玩法的基础上进行革新。

比如FTX在2020年年初上线的杠杆ETH(目前已经有110+个ETF种类)、美国大选期间上线的Trump币以及近期上线的谷歌、苹果等公司100倍杠杆季度期货等等创新品,所以对于衍生品平台的脑洞真的是没有边际(FTX一直以来都是因为“会玩”而被用户不断关注)。而根据统计,传统金融中衍生品体量占据传统金融整体的85%以上,而对于加密货币体系而言目前衍生品玩法体量还不足加密货币体系的一半,所以对于衍生品玩法来说想象空间仍旧是巨大的。

具体看虽然,在2017年底芝加哥期权交易所(CBOE)和芝加哥商品交易所(CME)推出加密货币期货玩法使得合约站上了加密货币衍生品体系的“头号交椅”,但是2018年以后可以以小博大且低门槛的现货杠杆玩法,逐渐成为了用户青睐的“香饽饽”,现货杠杆也逐渐的成为了各大平台的重点布局之一。现货杠杆另一面比如借贷,其利益模式已经从完全由交易平台主导转向了用户也拥有主导权的形式,比如c2c借贷模式让更多的用户参与进来,并能收获一部分利益。近期“当红”衍生品平台FTX上线了现货杠杆玩法,也使得该赛道的竞争进入到白热化阶段。

各大平台的现货杠杆玩法,谁更胜一筹?

目前布局现货杠杆的平台有几十家之多,而对于FTX平台在衍生品竞争的后半场,入局了现货杠杆领域,而我们就以OKEX、火币以及币安作为对比对象,看看FTX的现货杠杆是否有优势。

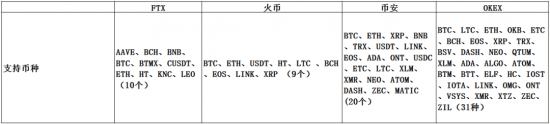

1.交易品种

从币安以及OKEX的可借代币中,都是以老牌主流代币或者老牌公链代币为主,虽然用户可选择性较高,但是这其中很多代币的波动性较大。而火币以及FTX则是以目前最为主流的几个币种为主稳定性相对来说较好,尤其是FTX还支持其他平台的平台币。

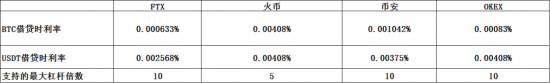

2.借贷费率以及最高杠杆倍数对比

BTC以及USDT是这几家都支持借贷的币种,所以我们就对比借贷BTC以及USDT的最低时借贷利率进行比较

从数据上看,还是一目了然的,FTX毕竟是以衍生品为主的平台,所以对于无论是比特币还是USDT的利率优势还是比较明显的。而时利率目前行业也是维持在比特币0.003%-0.004%左右,USDT维持在0.001%-0.004%之间,而这也是普通用户基本的时利率。

而在杠杆上,FTX可以提供的杠杆倍数最高为10倍与币安以及OKEX无异,目前行业平均倍数值在3—5倍之间。虽然从常理上讲,杠杆越高风险越大,但是大资金小杠杆所承担的风险绝对是远大于小资金大杠杆的。

以往对于CEX而言,平台都是有一定的定价权,所以无论是火币、币安还是OKEX等基本都是平台来定义借贷手续费,并且也基本都是不同等级固定手续费。那么在FTX上的手续费定义相较来讲自由度较高。

FTX上存在着出借方以及贷款方两个角色,可以理解为C2C借贷。而在实际的借贷匹配中,比如A、B为出借方(借出自己闲置的币收取利息),A有100USDT设定时利率为0.001%,B有400USDT设定时利率为0.002%,而C需求300USDT,系统会优先匹配A的100USDT,并在B中匹配200USDT借贷给C,而计算利率时将会以B给出的利率计算即最高利率。但是出借方一般都会选择一个比行业内借贷利率还要低的利率进行出借,这样其借贷才会更有竞争力,同时利率过高的出借方难以匹配,这也是FTX对借贷双方很好的制衡。

3.使用产品的便捷性

用户对于现货杠杆形成了思维定式,基本都是遵从申请借贷、获得借贷、转移资产、以及开/平杠杆仓位的流程,原因在于比如火币、OKEX等都会设置好几个钱包账户比如币币账户、法币账户以及杠杆账户等,那么想要杠杆交易,用户需要在币币账户以及法币账户之间进行划转。

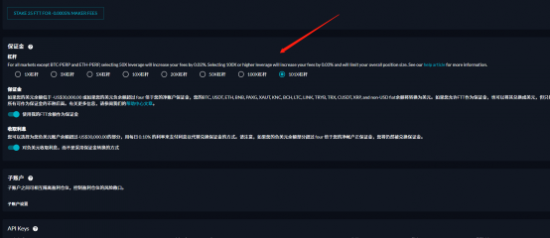

FTX在产品整体盘整的设计上,就把几个账户“捏”在了一起,用户可以在后台开启杠杆交易。

选择杠杆倍数

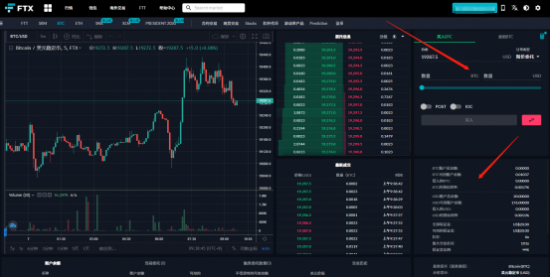

而后想要进行杠杆交易,直接去现货交易界面,就能直接进行杠杆交易以及现货交易之间的选择。

开杠杆时,无需进行申请等操作,直接把数值调高到超过你自己手里资产的数值就自动开启借贷了,所以对于FTX很多奇特的创新真的是具有开拓性的。

在仓位上看,FTX以全仓为主,而用户可以建立子账户来开启逐仓模式,目前包括OKEX、火币以及币安等等用户都可以进行自选,这一点FTX与三大无异。

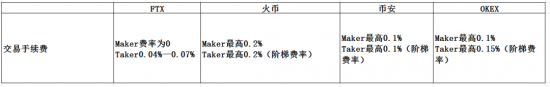

4.交易费用

用户在交易挂单吃单上,FTX调整后的费率挂单手续费为0,而吃单最高为0.07%,这一点对于很多大资金用户还是十分有诱惑力的。

与此同时,FTX在杠杆交易上仅对吃单收取手续费以及借贷时收取利息,由于无需其他操作不收取其他费用,而对于其他平台比如Bitfinex在用户将资金转移到借贷账户的时候,会收取手续费,贷款成功撮合以后还有一次手续费。对于放款的用户,FTX也仅收取20%的借款用户利息。

所以整体而言,FTX的现货杠杆产品在借贷利率、手续费、操作间接度上都有一定的优势,FTX还支持USD的直接入金稳定性以及便捷性更好。而以其衍生品领域的用户体量以及交易量为基础,FTX新上线的现货杠杆板块竞争力也是可见一斑。

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:juu3644。

财经视野

财经视野