多重利好叠加,加密市场将在第4季度迎来爆发

作者:John

编辑:HaY

尽管加密市场近期遭遇低谷,比特币价格一度滑落至 54000 美元以下,甚至引发了对5万美元关口的担忧,但市场却展现出了惊人的韧性。

德国政府大幅减持比特币至仅余数千枚,加之门头沟赔付事件的利空影响,却未能将比特币进一步推向深渊。相反,比特币在近期多次强势反弹,彰显了其在当前价位的稳固支撑力。值得一提的是,美国现货比特币ETF最近几天持续出现资金净流入,进一步提振了市场信心。

这一系列积极信号背后,是市场对今年后半年乃至明年加密市场行情的普遍乐观预期,普遍观点认为,加密市场有望在2024年第四季度迎来转机。

那么,今年下半年主要有哪些利好呢?

一、美联储降息

7月5日,美国劳工部公布了备受关注的6月就业人口报告。数据显示,今年6月美国非农业部门新增就业人数为20.6万人,高于市场预期的18万,但新增就业人数较上月有所下滑。并且,失业率由4%升至4.1%,为近两年来的最高水平。

新增就业和失业率数据,均显示出劳动力市场的降温迹象。

除了就业数据,另外一个决定降息预期的是CPI通胀数据。

据 CPI 历史数据显示,最近两年 CPI 一直在下降,显示抗通胀卓有成效,这为美联储在9月降息提供了空间,就业数据的恶化进一步增强了市场对降息的预期。

而且美联储主席鲍威尔最近表示,美联储不需要等到通胀降至2%才开始降息,显示出货币政策的灵活性。

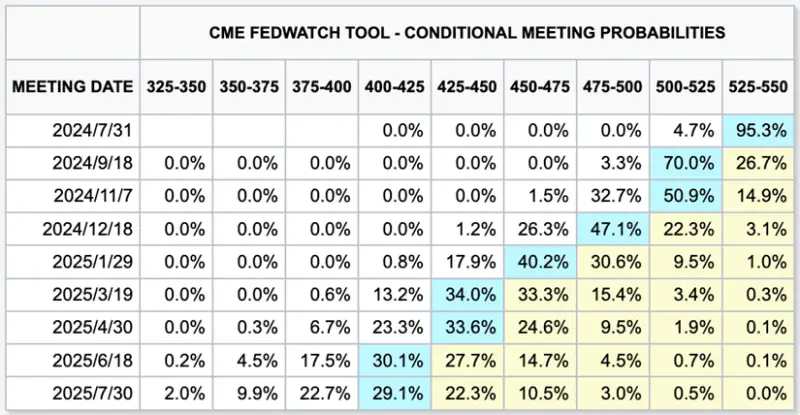

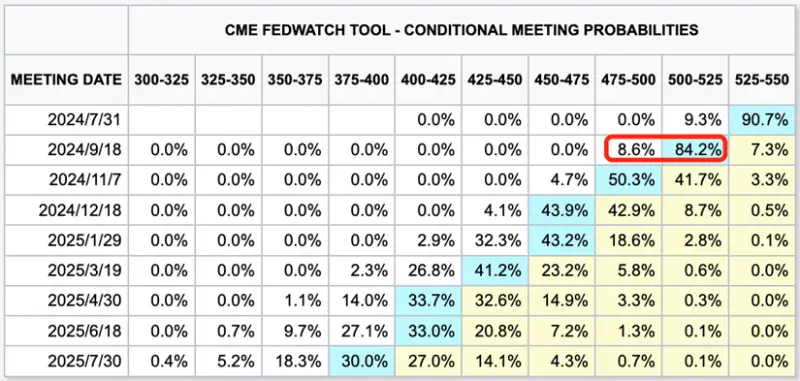

而芝商所的 FedWatch 工具也显示,截至7月11日下午,预计美联储在9月份降息的概率已上升至 70% 多。

但在7月11日晚美国劳工局公布了6月 CPI(美国6月核心CPI回落至三年低位) 后,9月降息的概率已超过了 92%,可见9月降息几乎已成定局。

二、现货以太坊 ETF

六家现货以太坊 ETF 的发行商目前已提交了更新版的 S-1 表格,这也就意味着美国证券交易委员会(SEC)随时都有可能批准以太坊现货 ETF 的发行,鉴于SEC在1月份对比特币现货ETF采取的积极态度,市场普遍认为 SEC 将以类似方式同时批准目前所有在审的以太坊现货ETF申请。

多位业内分析师预测,这一重大进展有望在7月内获得SEC的正式批准,甚至可能就在下周批准。一旦获得批准,以太坊现货ETF将正式登陆美国证券市场,这不仅预示着以太坊生态系统将迎来大量新增用户与资金的强劲注入,而且对整个加密货币市场也是一大利好。

更为重要的是,现货以太坊ETF的获批将为后续更多现货加密货币ETF基金在美国市场的合规交易铺平道路,具有里程碑式的意义。

三、Solana ETF

现货比特币 ETF 在1月被美国 SEC 批准通过,现货以太坊ETF的获批也指日可待。

紧随 BTC与ETH ETF的浪潮,Solana ETF的呼声日益高涨,目前,VanEck 和 21Shares 已率先向美国 SEC 提交了 Solana ETF 的 S-1 文件。此外,据消息人士称,贝莱德或将于7月申请SOL ETF,其行业影响力无疑将进一步推动Sol ETF的审批进程,为Solana生态带来又一重大利好。

四、160亿美元的 FTX 还款计划或推动市场新高

FTX 在今年五月向美国特拉华州破产法院提交了一份重组计划,其中透露了一个好消息:他们预计能收集并转换为现金的财产总值高达145亿至163亿美元,这比他们欠客户和其他非政府债权人的110亿美元还要多。这也就意味着,除了还清债务外,FTX 还可以给超过200万名客户支付额外的利息。

如果该计划获得破产法院批准,债务人预计FTX中98%的债权人将在该计划生效后60天内收到其允许索赔金额的约118%。

目前,FTX已获得法院批准,债权人可以就以现金形式或以实物形式支付加密货币启动赔偿计划进行投票。根据法庭文件显示,债权人须在8月16日之前进行投票,法官Dorsey则将于10月7日决定是否批准该计划,一旦法院批准重组计划,FTX将在两个月内向债权人进行偿还。

根据时间表推算,预计FTX 还款时间约在2024年第四季度至2025年第一季度。

尽管最终赔付方式尚未确定,但加密分析师Ash Crypto认为,鉴于大多数FTX客户都是加密货币爱好者,160亿美元的巨额资金将进入加密市场并成为价格上涨的最大催化剂,比特币预计突破12万美元,以太坊将突破1.2万美元,其他山寨币将上涨超10倍至50倍。

五、美国首版加密会计制度将于2025年生效

去年 12月13日,美国金融会计准则委员会(FASB)发布了首个加密货币会计规则,新规将于 2025 年生效,但允许提前采用,根据新规,公司将需要按照公允价值计算所持有的加密货币价值,

美国目前的会计准则对比特币并不友好,根据目前的会计准则,如果上市公司买入比特币后价格下跌,是要做减值处理的。当比特币价格恢复甚至暴涨,却并不允许重新评估和调整其价值,需要按当初买入的成本来计。

例如,一个上市公司以 4万美元的价格买入价值为1亿美元的比特币。

1)假如比特币价格暴跌40%(跌至2.4万美元),那么需要做 4000万美元的减值处理,也就是这部分资产要按 6000万美元来计价。

甚至,当比特币价格2.4万美元涨到8万美元,当初买入的1亿美元比特币,现在已变成 2亿美元,但是这部分资产需要按 6000万美元来计价,也就是开始跌到的那个价位。

2)如果以4万美元价格买入后,价格暴涨到 8万美元,当初的1亿美元变成了2亿美元,但在计价时,这部分资产仍然要按1亿美元来计。

可以看到,美国旧的加密货币会计准则,只算亏不算涨,跌了就计损失,涨了却不计入收益。这样的计价准则,显然无法实时反映加密资产的真实价值。

但在新规中,允许公司以公允价值报告其加密货币持仓,也就是以市价来记录这些资产的价值,公允价值的变动将直接计入净收入,比特币暴涨,将会带动公司净收益的提升。这一新规可以促进更多美国企业把比特币添加到资产负债表中。

前PayPal总裁、前Meta加密货币主管David Marcus评论称,这一看似微小的会计准则变更实际上意义重大,它消除了企业将比特币纳入资产负债表的一大障碍,成为比特币的一个重要里程碑;MicroStrategy 创始人Michael Saylor 曾表示,此举将促进全球企业采用比特币作为财库储备资产。

另外,德国政府出售比特币这颗雷已排掉,目前德国政府手里只有几千枚比特币,这个利空已被市场消化,美国大选也利好加密市场。

然而,也需正视的是,美国政府出售比特币以及门头沟赔付等尚未解决的利空因素,仍然悬而未决。但值得乐观的是,多重积极因素的累积与叠加,正逐步削弱这些潜在的不利影响,为加密市场构筑起坚实的底部支撑。

总之,尽管面临一些未决的利空挑战,但加密市场正朝着更加有利的方向迈进,预示着2024年第4季度有望成为市场转机的关键时期。

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:juu3644。

John

John