DeFi燎原之势来袭,Uniswap黑马辈出,如何抉择?

燎原之势

?

DeFi燎原之火烧了几个月了,市场又回到了像17年那样快活的氛围。

?

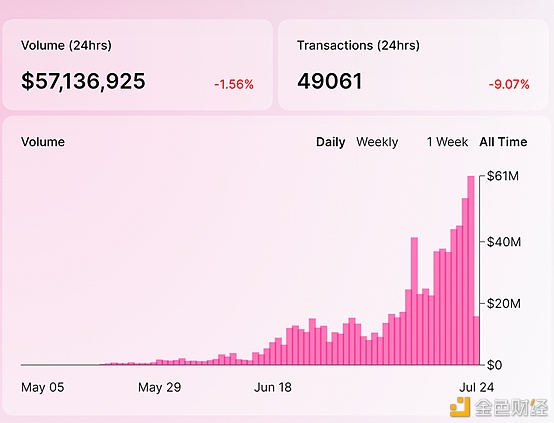

Uniswap则成了整个行业的焦点,两个月来交易量增长了接近100倍,24h成交量已经到达了5700w美金。其特有的自动化做市商(AMM)使得用户不再需要对手方,这对于山寨币来说颇具魔力:山寨玩家们再不用担心买不到或者卖不出。

?

?

不仅像UMA、BZRX等项目选择在Uniswap选择首发,很多由中心化交易所新上Uniswap因为其Gem Hunting(寻找价值币)的属性而受到了新的追捧。19年Bitfinex的IEO Ampl在今年6月24日在Uniswap开启流动性挖矿后,其“拆分盘”的魔力被大众发现,一个月市值增长了接近40倍。18年老牌钱包Tokenpocket的代币TPT在上线Uniswap后,2天最高上涨6倍。

?

我们在新发布的2020 DeFi主流项目榜单里,将DeFi项目分割成借贷、DEX、预言机、跨链交易、稳定币兑换、衍生品、稳定币/支付共8个赛道。

?

?

这轮DeFi浪潮发展最迅猛的无疑是借贷板块,出现了COMP独霸一方,LEND涨幅130倍的壮阔行情,但是借贷因为其资金池的马太效应,使得MKR,LEND,COMP三巨头就盘踞了90%的市场份额。前段时间爆炒的Bzrx,在被闪电贷攻击后,其协议锁仓现仅75万美金,仅有Maker的千分之一,几乎无人问津。

相较于借贷赛道,衍生品赛道市场广阔,但玩家还很少。这也源于衍生品结构复杂,在链上实现产品化具有不小的难度。表单中的去中心化期权平台FinNexus(FNX)则在本周宣布,将迁移以太坊,并于27日上线Uniswap的计划。作为为数不多的衍生品赛道项目,FNX可能是市场上少有的价值还在洼地的项目。FNX瞄准的目标,是一个流动性pool的Dydx。更确切的说,是瞄准Dydx的赛道,又武装了SNX的模式。

?

dydx与衍生品蓝海赛道

?

首先说dydx,目前衍生品dex的龙头,由a16z投资,全网24h交易量3500w美金,仅次于Uniswap。

?

?

dydx的愿景是要打造一个衍生品协议,将传统金融工具搬到链上,目前落地的主要是保证金交易(Margin trading)。dydx把传统金融的Margin trading完全合约化。Margin trading中的几个核心环节,借贷加杠杆,保证金托管,交易撮合,清算等环节全都搬到了链上。

Margin contract:负责保证金交易的业务逻辑。

Proxy contract:负责代表用户完成各种资产的转移。

Vault contract:作为一个存储金库,帮用户托管保证金交易中的资产。

?

?

dydx交易撮合基于0x的协议,从目前的产品界面来看,已经基本实现了不差于Binance DEX或者IDEX的交易体验。但从订单簿的深度来讲,相距中心化交易所依然有较大差距,目前日成交量依然只有3500万美金。(仅为币安合约的1%)

?

撮合交易和AMM各有千秋。但撮合交易最大的弊病即是在流动性不好时,会抑制交易者的交易欲望。这也是为什么很多山寨币在二三线交易所死气沉沉,上线AMM的Uniswap机制的交易所后焕发新春。

?

?

同样作为衍生品赛道的产品,FinNexus的目标则是打造去中心化的金融资产协议,第一个目标就是将传统金融资产的各个环节去中心化。从目前落地的情况看,FinNexus从期权开始切入,已经上线的V1去中心化期权产品已经实现了期权整个运行逻辑的去中心化,包括期权创设方将保证金质押在链上,期权到期价内合约保证行权,交易撮合等过程。

FinNexus的第二版期权用了类似的理念打造,期权的Writer将从期权产品中永远的消失,取而代之的是一个提供价值担保和流动性的Pool。

?

期权因为其行权期长,交易专业性强的原因,即使是美股市场大量期权产品流动性都存在欠缺。

?

在引入流动性pool的机制后,在池子价值范围内,期权的流动性是无限的,能开出来的期权种类也是无限的。这种模式不但替代了中间人,也很好的解决了期权产品流动性不足的问题。

?

Dydx目前还没有公开的代币计划,但衍生品的蓝海市场才方兴未艾,衍生品交易所MCDEX从7月8日开启流动性挖矿,目前日交易量已达到1200w美金,其代币MCB在Uniswap已有十倍以上涨幅。FNX切入期权,采用更加高阶的AMM机制,在上线Uniswap后,作为DeFi衍生品赛道第二个出场的新星,无疑拥有巨大的先发优势。

?

FNX与SNX – 最大化token价值捕获模型

?

FinNexus在产品和代币设计上,借鉴了SNX的模型。

?

SNX是一个资合成平台,市值高达4亿美金,作为整个DeFi板块仅次于Lending三巨头(COMP4.9亿,MKR 4.1亿,LEND 4.1亿)的项目。

?

SNX除了盘踞了合成资产这个大赛道之外,其产品与代币的价值捕获模型,也是其推土机上涨的发动机。

?

SNX的模型有3点核心

1、SNX有资产属性,需要质押他来获得合成资产

2、高通胀让大家必须持有SNX,而且通胀的要求是750%的质押线,逼大家质押。

3、分红

?

这一机制对于SNX的代币持有者来说,SNX不再是一个治理型的代币,SNX不仅完美的捕捉到了Synthetix的价值,并且与生态的价值实现了长期的永久性的价值纠缠。

?

FinNexus在8月即将上线的第二版期权产品,根据官方在社群和AMA文档的说明,也会运用相似的token价值捕获模型。具体的技术文档还要等待官方公布。

?

根据目前FinNexus官方公布的信息,FNX流通量1250w枚,按照0.2u的价格流通市值250w美金。

?

?

从FinNexus的官方推特看来,FNX将会迁移10w美金等值的fnx到以太坊,并在7月27日晚上10点在Uniswap初始流动池添加,定价参考最近4天Coinmarketcap的均价。

?

?

根据最近24,25两天的价格,预估Uniswap初始定价应该会在0.2-0.25u之间,但由于Uniswap初次发行仅10w美金的有限流动性,价格大概率在上线第一天被Uniswap Gem Hunter快速推高。根据过往经验,第一时间冲入参与可能会有类似TPT的冲高效应。

?

配合8月的产品V2和代币嵌入模型的发布,FNX的价值在产品和流动性的双重助推下将会真正迎来高光时期。在众多估值千万的DeFi项目中,无疑是一颗还未被发掘的黑马。

?

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:juu3644。

路安

路安